Il settore della raccolta e trattamento dei rifiuti urbani e speciali in Italia registra un valore della produzione 2022 di 18,2 miliardi di euro, in aumento del 10,5% sull’anno precedente, e genera 27,2 miliardi di euro di valore condiviso. Questo significa che per ogni euro di valore aggiunto prodotto dalle aziende di gestione rifiuti, se ne generano 3,4 di ricadute economiche per tutto il Paese. Sono alcuni dei dati principali del WAS Report 2023 (link in basso), il rapporto dedicato all’industria italiana della gestione dei rifiuti, che analizza i dati dei player della raccolta, trattamento, smaltimento e selezione, presentato il 30 novembre a Roma da Alessandro Marangoni, ceo di Althesys e coordinatore del think tank Waste Strategy, in occasione del convegno “La gestione dei rifiuti crea valore per l’Italia”.

“Il WAS Report – ha detto l’economista – offre il quadro di un’industria italiana della gestione dei rifiuti che continua a trasformarsi sotto l’impulso dell’innovazione, generando simbiosi industriali inedite e convergenze waste-energy, anche sulla spinta dei finanziamenti del PNRR. Come dimostrano anche i dati sul valore condiviso, il settore dei rifiuti è a tutti gli effetti una componente essenziale del sistema economico e industriale del Paese, in grado di contribuire alla sostenibilità ambientale, alla salute, allo sviluppo economico e al progresso sociale”.

Il valore condiviso del settore

Il comparto dei rifiuti non è solamente un servizio pubblico essenziale ma è anche dotato della capacità di produrre e distribuire ricchezza, benessere e occupazione oltre i suoi confini, sottolinea il rapporto, e comprende in una visione ampia anche gli impatti sociali, ambientali, sulla salute e sulla sicurezza. È questa, infatti, la definizione del concetto di valore condiviso, concepito ad Harvard e sviluppato in Italia dallo Shared Value Institute promosso da Althesys. È stato calcolato che la catena del valore del comparto della gestione rifiuti comprende 9,1 miliardi di ricadute dirette, date dal valore aggiunto e dal contributo fiscale delle imprese del settore; 8,45 miliardi di ricadute indirette, ossia il valore creato dai fornitori; 9,6 miliardi di ricadute indotte, grazie all’effetto leva sul sistema industriale prodotto con il recupero di materie prime seconde ed energia. Il rapporto tra valore aggiunto del settore della gestione dei rifiuti e il valore condiviso creato per l’intero sistema economico è circa 3,4. Significa che per ogni euro di valore aggiunto prodotto dalle aziende di gestione rifiuti, se ne generano 3,4 di ricadute per tutto il Paese. Sussiste, dunque, una forte integrazione tra sistema socio-economico e comparto della gestione dei rifiuti.

Lo scenario competitivo dei rifiuti urbani

Dalla fotografia del report emerge che i rifiuti urbani raccolti dai 115 principali operatori nella raccolta, trattamento e smaltimento si attestano nel 2022 a 21,47 milioni di tonnellate, con una crescita del 7% rispetto al 2021, un dato derivante più dalla maggiore estensione del perimetro geografico e di business delle aziende che non dalla quantità di rifiuti prodotta che è in calo.

Il valore della produzione è di 11,05 miliardi di euro, in aumento del 10% sul 2021. A dispetto del contesto macroeconomico, più di un terzo dei player registra una crescita, grazie soprattutto all’ampliamento delle attività, fattori che hanno portato anche alla diminuzione del numero degli operatori scesi a 115 rispetto ai 124 dell’edizione precedente e all’aumento del valore della produzione medio passato da 88,3 milioni di euro del 2021 a 96,1 milioni di un anno dopo.

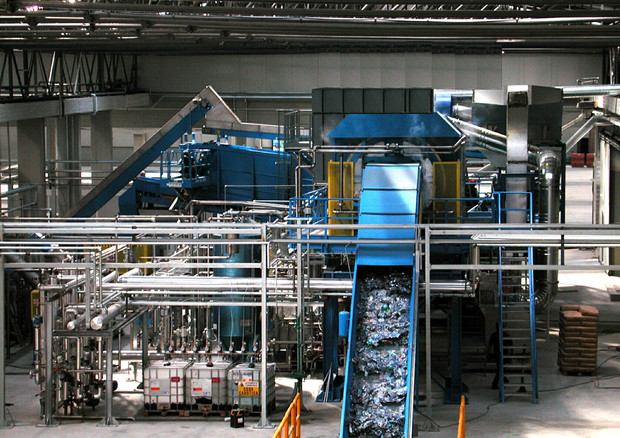

Nel segmento della selezione e valorizzazione dei rifiuti, alcune delle imprese maggiori hanno aumentato la scala delle attività per meglio competere sul mercato, acquisendo piccole e medie società. Altri operatori hanno invece optato per una razionalizzazione delle proprie controllate.

L’istantanea del settore waste evidenzia che il 92% del fatturato coinvolge 104 aziende della raccolta e trattamento, che hanno servito circa 4.411 Comuni, pari al 56% delle municipalità italiane, e 44 milioni di abitanti, equivalenti al 75% della popolazione. Il 61% degli operatori ha proprietà pubblica, il 22% mista e il 13% privata. Il restante 4%, infine, è rappresentato da aziende quotate che comprendono le tre grandi multiutility (A2A, Iren, Hera) che costituiscono oltre un terzo del volume della produzione, servendo più di 870 Comuni e 11 milioni di abitanti.

In generale, a livello territoriale, il 32% circa delle aziende analizzate si colloca nelle regioni del Nord Ovest, il 24% nel Nord Est, il 23% nel Centro Italia e il 15% circa nel Sud e Isole. Grazie soprattutto all’ampliamento delle attività di raccolta e trattamento sono fortemente aumentati gli investimenti (+11,8%) sull’anno precedente, arrivando a 955 milioni di euro. La quota destinata agli impianti (58% del totale), rimane la principale. Il 63,4% degli investimenti nel 2022 si deve alle Grandi multiutility, in aumento rispetto al quasi 62% dell’anno precedente. In crescita anche il peso di Operatori privati e Operatori metropolitani. Il Nord Ovest resta l’area più interessata da questa corsa (49%), seguito dal Nord Est (38,5%).